Les sociétés doivent payer chaque année une taxe sur les véhicules de sociétés (TVS : Taxe sur véhicules de sociétés). Comment calculer et effectuer la comptabilisation de la TVS ?

Quels véhicules sont concernés ?

La TVS concerne des véhicules de tourisme appartenant à la société, destinés uniquement (ou principalement) au transport de personnes.

Quels véhicules sont exonérés ?

Sont exonérés de la TVS, les véhicules destinés seulement :

- à la vente (voitures des commerciaux) ;

- au transport du public (par exemple : taxis et VTC) ;

- à l’auto-école, aux compétitions sportives

- engins agricoles

- véhicules 2 places

(plus de détails)

La période d’imposition

La période d’imposition s’étend, depuis 2018, du 1er janvier au 31 décembre de l’année suivante (avant 2018 c’était du 1er octobre au 30 septembre). Donc si votre exercice va du 1er avril au 31 mars par exemple votre taxe devrait en théorie être répartie entre les deux exercices.

Conseil : ne répartissez pas votre taxe sur deux exercices (N et N+1), comptabilisez plutôt votre TVS durant l’exercice N+1.

Exemple : vous achetez un véhicule pour votre entreprise le 1er novembre 2018. Votre période d’imposition s’étend donc du 1er novembre au 31 décembre (2 mois). Vous déclarez et payez votre TVS avant le 29 février 2018. Le 29 février 2019 vous payerez la TVS pour la période 1er janvier 2018 – 31 décembre 2019 et ainsi de suite.

Quel montant pour la taxe ?

La taxe est égale à la somme de deux composantes.

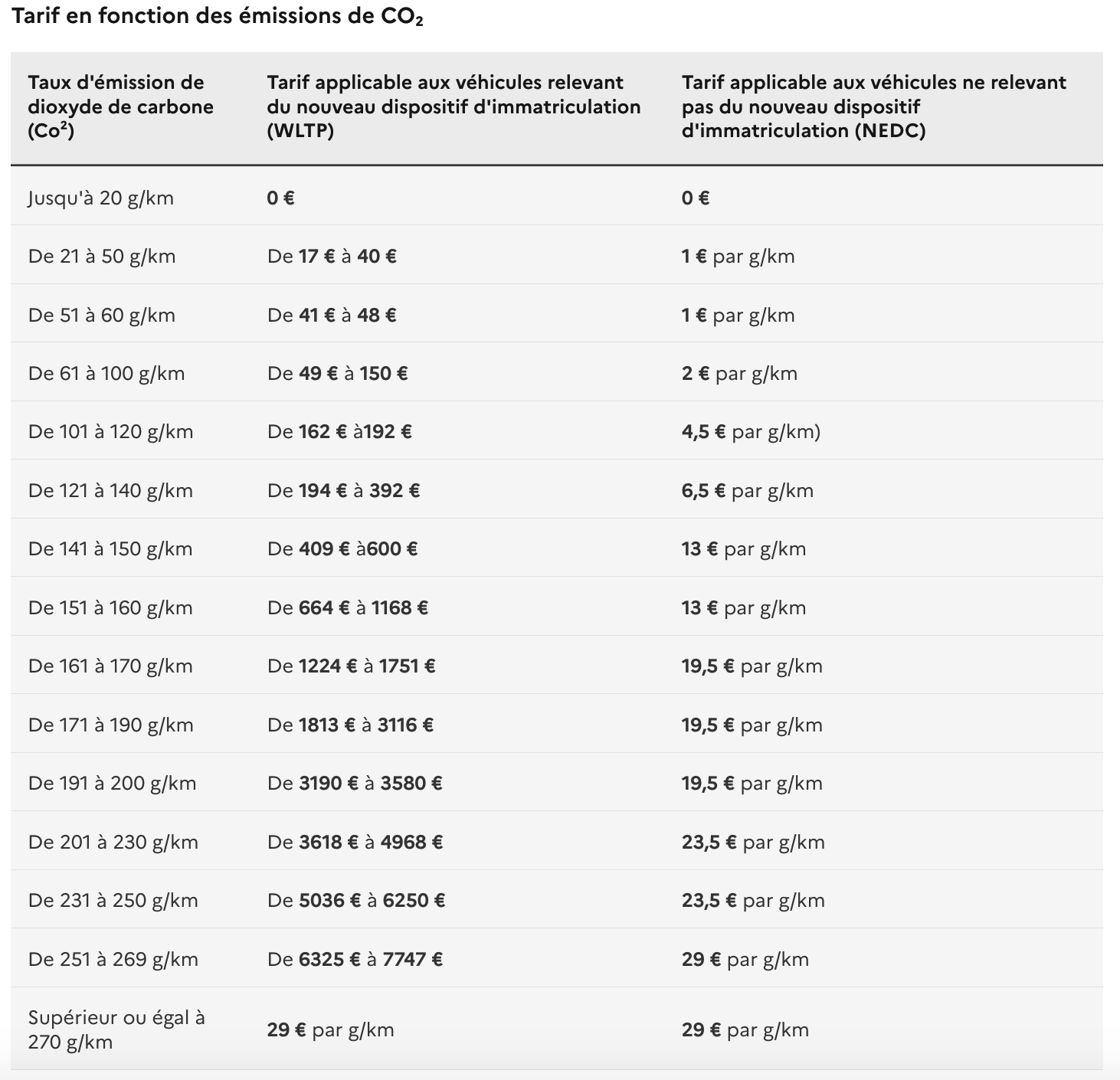

- Une première basée sur le taux d’émission de CO₂ :

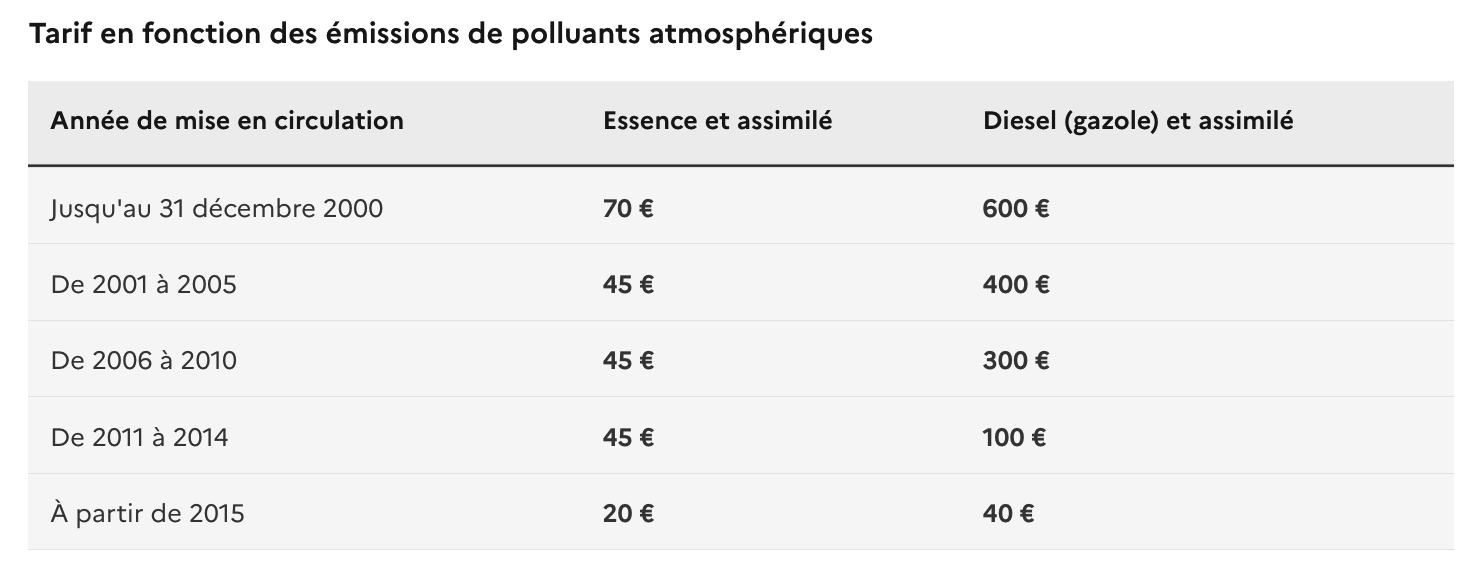

- Une seconde basée sur les émissions de polluants atmosphériques :

Un véhicule de sociétés diesel de 2013 avec une émission 140 g/km va donc coûter 140 x 6,5 € + 100 € = 1010 € par an.

Pour connaitre le taux d’émission de votre véhicule, voici le simulateur du service public : https://www.service-public.fr/particuliers/vosdroits/R18602

Comptabilisation de la TVS

Le numéro de compte à utiliser pour comptabiliser la TVS est le 635140 “Taxes sur les véhicules de société”.

Dans ZEFYR vous pouvez comptabiliser ceci dans menu Compta > Clients-Fournisseurs-Banque > Paiement des dépenses.

Différence entre véhicule de société et véhicule de fonction.

La différence majeure entre véhicule de société (ou véhicule de service) et véhicule de fonction concerne leur utilisation : une voiture de fonction peut être utilisée hors des heures de travail, dans un cadre privé, ce qui n’est pas le cas d’un véhicule de société.

Si vos déplacements se font avec un véhicule de fonction ou de société alors vous pouvez vous rembourser les frais d’essence engagés pour vos trajets professionnels. Dans le cas d’une voiture de fonction, vous devez également porter sur votre feuille de paie l’avantage en nature correspondant à son utilisation à titre personnel (le week-end, pour rentrer chez vous, etc.).

L’évaluation de l’avantage en nature se fait sur la base de 9% du coût d’achat du véhicule TTC. Si le véhicule est en location l’avantage en nature est de 30% du coût global annuel de fonctionnement. Voir le site de l’URSSAFF.