Quelle est la différence entre le bénéfice comptable (avant et après IS) et le bénéfice fiscal ?

Quel est le montant de votre bénéfice comptable ? Où le trouver dans ZEFYR ?

Comment connaître le bénéfice fiscal d’une société imposée à l’IS (impôt sur les sociétés) ?

Cet article concerne les sociétés de type SARL, SA, SASU et SAS. En fin d’article nous expliquerons comment lire et comprendre les montants sur votre liasse fiscale 2033 B.

1. Calcul du bénéfice comptable (avant IS)

Supposons qu’une société réalise :

- un total des produits (ventes) : somme des soldes des comptes de type 7xxxxx dans la balance générale (dans ZEFYR menu Statistiques > Balance Générale) = 100 000 €.

- un total des charges hors IS (impôt sur les sociétés), (charges = achats et autres dépenses) : somme des soldes des comptes de type 6xxxxx dans la balance générale = 62 000 €.

Le bénéfice comptable avant IS est égal au total des produits – le total des charges hors IS. Soit ici un bénéfice de 100 000 – 62 000 = 38 000 €.

2. Calcul du bénéfice fiscal (bénéfice imposable à l’IS)

Dans ZEFYR, une fois que vous avez fait la clôture provisoire de l’exercice dans le menu Clôture > Clôture d’exercice > Clôture provisoire, il ne vous reste plus qu’à effectuer la clôture définitive et pour cela, valider l’écriture d’IS, si vous avez un bénéfice comptable avant IS.

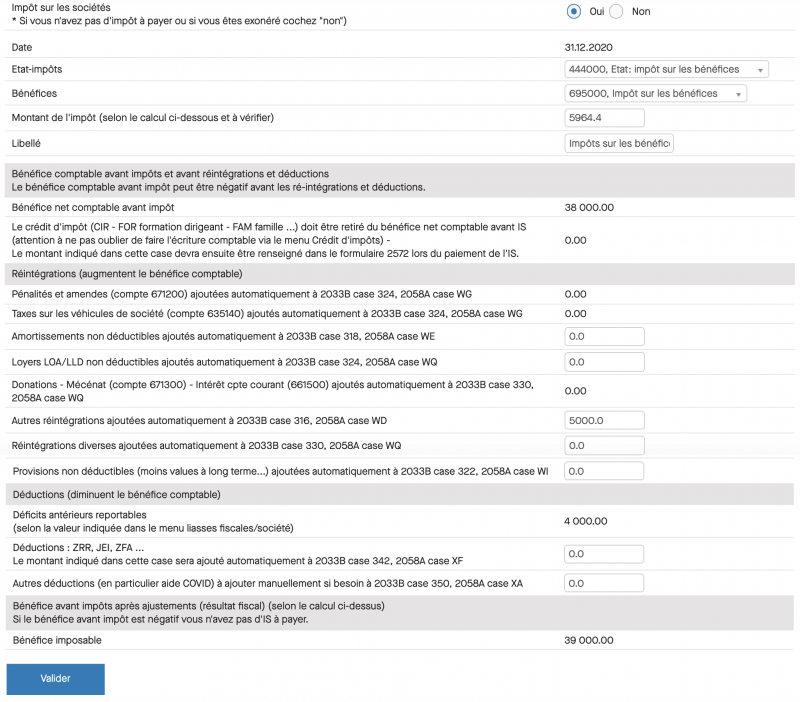

Dans le menu Clôture > Opérations de fin d’exercice > Impôts Sur Bénéfices, vous devez comptabiliser l’écriture d’IS.

En haut de l’écran vous voyez que vous avez bien un « bénéfice net comptable avant impôt » de 38 000 €.

Dans le cadre « Réintégrations », les pénalités et amendes et la TVS (case 324 de la 2033 B) sont automatiquement remplies par ZEFYR. Vous pouvez ajouter les amortissements non déductibles (case 318) et les loyers LOA/LDD (case 324), ainsi que les autres réintégrations (case 316) et les réintégrations diverses (case 330).

Dans notre exemple, supposons que vous ayez à réintégrer 5 000 € d’avantages personnels non-déductibles, il faut indiquer 5 000 € dans le champ autres réintégrations et vous retrouverez ce montant dans la liasse 2033 B (case 316).

Ensuite, dans le cadre « Déductions », vous pouvez ajouter des déductions spécifiques (ZRR, JEI, ZFA) qui seront reportées dans la case 342 de la 2033 B, et d’autres déductions (case 350).

Dans notre cas vous avez à déduire les déficits antérieurs reportables de 4 000 € (qui correspondent aux pertes de l’exercice 2019).

Le bénéfice après réintégrations et déductions fiscales s’appelle le bénéfice imposable (ou résultat fiscal).

Donc finalement le bénéfice imposable = bénéfice comptable avant IS + réintégrations – déductions = 38 000 + 5 000 – 4 000 = 39 000 €.

3. Calcul de l’IS

Nous rappelons qu’il y a deux tranches d’imposition pour l’IS :

de 0 à 38 120 € : IS de 15%

au delà de 38 120€ : IS de 28%

Donc l’IS sur 39 000 € est :

IS = (15% x 38 120) + (28% x (39 000 – 38 120))

IS = 5718 + 246

IS = 5 964 €

Vous pouvez donc valider l’écriture d’IS dans le menu Clôture > Opérations de fin d’exercice > Impôts sur bénéfices.

4. Liasse fiscale 2033 B

Ensuite sur la liasse fiscale 2033 B, dans le menu Clôture > Liasses fiscales > Liasse 2065 (IS) Annexes 2033A-G (RSI), vous retrouvez les montants détaillés précédemment dans notre article :

- case 306 : montant de l’IS = 5 964 €

- cases 310 et 312 : bénéfice comptable après IS = 32 036 €

(que vous retrouvez dans les menus Statistiques > Balance générale et Statistiques > Bilan et compte de résultat) - case 316 : réintégration des avantages personnels non déductibles = 5 000 €

- case 324 : réintégration de l’IS (car il avait été déduit dans la case 310) = 5 964 €

- case 352 : résultat fiscal avant IS et avant imputation des éventuels déficits antérieurs reportables = case 312 + case 316 + case 324 = 43 000 €

- case 360 : déficits antérieurs reportables imputés = 4 000 €

Ces déficits antérieurs reportables correspondent au cumul des déficits des exercices précédents.

Dans notre exemple cela correspond au déficit de 4 000 €, de l’exercice 2019 (vérifier le montant dans le menu Clôture > Liasses fiscales > Société, champ rouge : déficits antérieurs reportables).

- case 370 : résultat fiscal après imputation des déficits antérieurs reportables = case 352 – case 360 = 39 000 €

Remarque : vous pouvez si nécessaire vérifier le calcul de l’IS dans le menu Clôture > Liasses fiscales > Société, voir en bas d’écran la synthèse de calcul de l’impôt sur les bénéfices.

5. La balance générale

Dans la balance générale de 2020 après avoir fait la clôture provisoire et définitive de 2020 (y compris l’écriture d’IS), vous retrouvez :

- en violet le report à nouveau négatif de 4 000 €, c’est à dire les pertes de 2019.

- en rouge le montant de l’IS de 5 964,4 € (arrondi à 5 964 € par la DGFIP).

NB : le solde du compte 695000 donne le montant exact d’IS pour 2020, tandis que le solde du compte 444000 indique le montant que vous devez à la DGFIP (montant dû si le solde est créditeur, montant que l’on vous doit si solde débiteur).

- en bleu, le montant du résultat (TOTAL COMPTE CLASSE 6 À 7), autrement dit du résultat comptable après IS : le montant est négatif si c’est un bénéfice, positif si c’est une perte.

6. Conclusion

Grâce à cet article vous avez bien compris la différence entre :

- bénéfice comptable avant IS = 38 000 €

➡️ que vous retrouvez dans ZEFYR dans le menu Clôture > Liasses fiscales > Société > synthèse de calcul de l’impôt sur les bénéfices.

- bénéfice fiscal (bénéfice imposable) = 38 000 + 5 000 – 4 000 = 39 000 €

➡️ que vous retrouvez dans ZEFYR dans le menu Clôture > Liasses fiscales > Liasse fiscale et annexe > case 370 de la 2033 B et cadre C de la 2065.

- bénéfice comptable après IS = 38 000 – IS = 38 000 – 5 964 = 32 036 €

➡️ que vous retrouvez dans ZEFYR dans le menu Statistiques > Balance générale (après avoir validé l’écriture d’IS) > en bas, voir la ligne TOTAL COMPTE CLASSE 6 À 7, dans la dernière colonne « solde période AN inclus ».

NB : si la valeur est négative à cet endroit cela signifie que c’est un bénéfice (le bénéfice est toujours créditeur en comptabilité, donc c’est un montant négatif).

Vous pouvez aussi consulter notre article sur l’impôt sur les sociétés et le résultat net fiscal pour en savoir plus.