Dans cette article, nous faisons une comparaison des taux de charges sociales par statut, de l’auto-entrepreneur au salarié.

Voici un exemple de calcul des charges sociales pour un gérant majoritaire (dont le type d’activité n’est pas le conseil).

Exemple : Calcul des charges sociales via le taux de charges sur le revenu net : 42 %

- Chiffre d’affaires : 30 000 €

- Frais : 6 000 €

- Revenu professionnel : 24 000 €.

Après avoir soustrait les frais du chiffre d’affaires, il reste 24 000 € qui serviront à payer la rémunération et les charges sociales.

Revenu professionnel = Chiffre d’affaires – Frais

Important : La distinction entre chiffre d’affaires et revenu professionnel ne s’applique pas aux auto-entrepreneurs. Un auto-entrepreneur ne pouvant pas déduire ses frais, la base de calcul des charges sociales est donc le chiffre d’affaires.

1. Calcul du Revenu net

Revenu Professionnel = Revenu net + charges sociales

24 000 € = Revenu net + charges sociales

24 000 € = Revenu net + 42% x Revenu net

24 000 € = 1,42 x Revenu net

Revenu net = 24 000 € / 1,42

Revenu net = 16 901 €

2. Calcul des charges sociales (avec le taux sur le revenu net)

Charges sociales = 42% x revenu net = 42% x 16 901 € = 7 098 €

3. Méthode alternative de calcul des charges sociales (avec le taux sur le revenu professionnel)

Charges sociales = 32% x revenu professionnel = 32% x 24 000 € = 7 680 €

Conclusion : On constate donc que le taux de charges est de 47,06% sur le revenu net et de 32% sur le revenu professionnel.

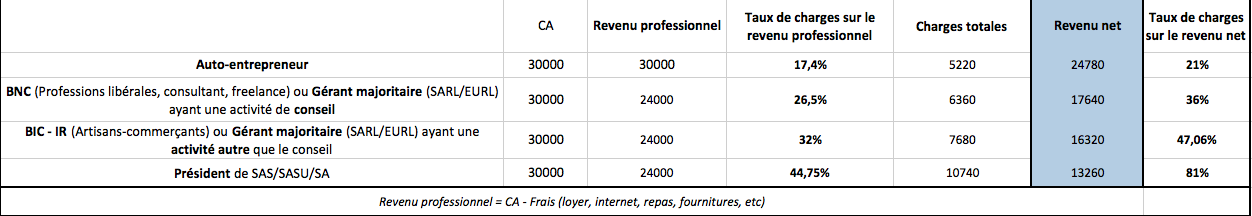

Tableau de Comparaison des taux de charges sociales par statut :

- Auto-entrepreneur : le taux de charges sociales est de 17,4% du chiffre d’affaires annuel HT.

Vous pouvez aussi faire le calcul “à l’envers” : c’est à dire calculer vos charges sociales à partir du revenu net : charges sociales = 21% x Revenu Net - BNC (professions libérales et consultants) ou gérant majoritaire d’une SARL/EURL dont l’activité est le conseil :

- Les professionnels libéraux et les consultants (en EI par exemple) relèvent des BNC (bénéfices non commerciaux).

- Vous êtes considéré comme Gérant majoritaire de type “conseil” lorsque l’objet social de votre SARL/EURL mentionne “conseil” (par exemple : conseil en gestion)

Dans les deux cas, les caisses auxquelles vous cotisez sont diverses mais en général : la majorité des cotisations sont reversées à l’URRSAF.

Seule la cotisation “maladie maternité” est gérée par le RSI/RAM. Les cotisations de retraite (de base et complémentaire + invalidité décès) sont gérés par la CIPAV ou un autre organisme selon votre profession.

En bref, vous évitez dans ce cas tous les problèmes de “sur-cotisations” et toutes les incohérences liées au RSI (dont sont victimes les artisans-commerçants et gérant majoritaires “classiques”).

Vous payez environ 26,5% de charges sociales sur votre revenu professionnel (CA-frais).

Remarque : Vous pouvez aussi faire le calcul “à l’envers” en calculant vos charges sociales à partir du revenu net : charges sociales = 21% x Revenu Net

- EI ou gérant majoritaire “autre” :

- Gérant majoritaire “autre” signifie que l’objet social de votre SARL/EURL ne mentionne pas “conseil”, mais “négoce”, “vente” etc.

- vous êtes affilié au RSI (régime social des indépendants) dit “Artisan-Commerçant”, les prélèvements sont gérés par le RSI (avec les difficultés connues …),

- vous payez environ 47% de charges sociales sur votre rémunération.

- Salarié :

- les charges sociales salariales représentent environ 23% de la rémunération brute,

- les charges patronales représentent environ 43% de la rémunération brute,

- soit pour 100 € de salaire net, le coût total pour l’entreprise est : 100 € / (1-23%) x (1+43%) = 185 €,

- donc 99% de charges sociales sur le salaire net.

- Président de SA/SASU/SAS :

- Les charges sont identiques aux charges des salariés classiques (à l’exception des cotisations chômage/pôle emploi).

- Dans notre exemple les cotisations sont standards : avec une mutuelle de l’ordre de 20 €/mois et sans prise en compte des cotisations retraites facultatives

- Le taux de charges sociales totales varie entre 76% et 86% du salaire net, en fonction du salaire (plus le salaire est élevé, plus le taux diminue).

- Pour un Président salarié de SAS/SASU/SA qui touche un salaire de 2 000 € net/mois le taux est de 81%.

- Nous retiendrons donc le taux moyen de 81% de charges sociales sur le salaire net.

Remarque globale : Ces taux peuvent varier de façon plus ou moins importante en fonction des mutuelles et des prévoyances choisies.