Vous avez une voiture personnelle ou un véhicule de société et vous voulez bénéficier de la récupération de la TVA sur le carburant ? Dans quel cas la TVA est-elle déductible sur les frais de carburant ?

Conseil ZEFYR : dans 99% des cas, il est préférable de ne pas avoir de voiture de société, mais d’utiliser sa voiture personnelle pour ses déplacements professionnels. En effet, une voiture de société est soumise à la taxe sur les véhicules de société (TVS).

Important : les sociétés dont l’activité principale est le transport de personnes (Taxis, VTC, ambulances, etc) ne sont pas soumises à la TVS.

1. Cas d’un véhicule personnel

Qu’il s’agisse d’une voiture essence ou gazole : pas de récupération de TVA.

La meilleure solution est la suivante : vous payez tous les frais : carburant, frais d’assurance, de réparation et d’entretien (dont pneumatiques) avec vos moyens personnels (avec votre CB personnelle).

Parallèlement, vous comptabilisez des indemnités kilométriques, c’est à dire une somme qui couvre vos frais de déplacements en fonction des kilomètres parcourus. La société verse ensuite ces indemnités kilométriques à l’associé ou à l’employé qui a utilisé son véhicule personnel.

Pour chaque trajet, il faut indiquer l’objet du déplacement, la date, les lieux de départ et d’arrivée et le nombre de kilomètres effectués. Le montant des indemnités kilométriques est égal au nombre de kilomètres parcourus sur l’année multiplié par le barème qui est fixé par l’Etat.

2. Cas d’un véhicule de société, de type véhicule de tourisme

Pour les véhicules de tourisme appartenant à la société, la TVA sur le carburant est récupérable :

- 80% de la TVA est déductible sur le gazole.

- 40% de la TVA est déductible sur l’essence (en 2019)*.

* en 2020, 60% de la TVA sera déductible sur l’essence, puis 80% en 2021.

3. Cas d’un véhicule de société, de type utilitaire

Pour les véhicules utilitaires qui appartiennent à l’entreprise, la TVA est 100% récupérable sur le gazole.

Sur l’essence la TVA est récupérable à 40% en 2019 (puis 60% en 2020, 80% en 2021 et 100% à partir de 2022).

4. Comment comptabiliser dans ZEFYR les frais de carburant avec TVA déductible ?

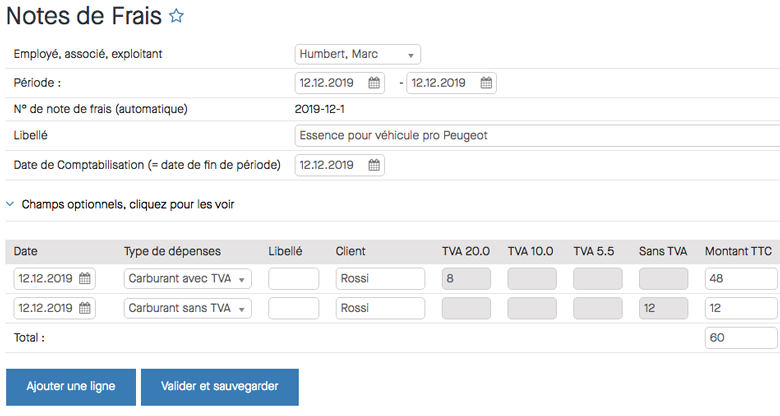

Cas n° 1 : dans le menu Note de Frais

Lorsque vous êtes un employé bénéficiant d’une voiture de fonction (d’un véhicule appartenant à votre entreprise), il faut comptabiliser vos frais de carburant comme une note de frais.

Lorsque vous prenez du carburant, il faut toujours payer avec votre CB personnelle et conserver le ticket.

Par exemple, si vous faites un plein de gazole de 60€ TTC (80% de la TVA est déductible) :

- Il faut calculer la partie soumise à la TVA, qui est égale à : 80% x montant TTC : 80% x 60 = 48 €.

Rappel : le pourcentage déductible est 80% pour le gazole et 40% pour l’essence, en 2019. - Dans le cas du gazole, le reste du TTC non soumis à TVA est égal à : 20% x montant TTC : 20% x 60 = 12 €.

Rappel : la part non-déductible est 20% pour le gazole et 60% pour l’essence, en 2019.

Pour comptabiliser ces frais de carburant dans ZEFYR, allez dans le menu Notes Frais > Notes de Frais.

Vous saisissez sur deux lignes, une pour la partie soumise à 20% de TVA et l’autre pour la partie « sans TVA ».

- sur la première ligne « carburant avec TVA » : TTC = 48 (TVA = 20%)

- sur la deuxième ligne « carburant sans TVA » : TTC = 12 (sans TVA)

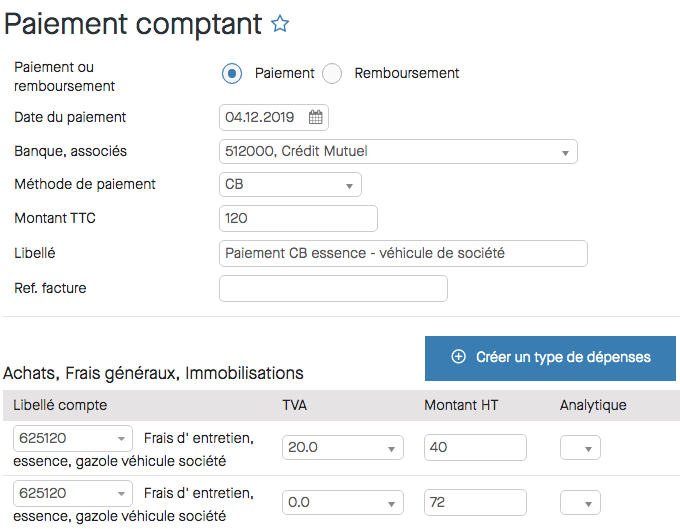

Cas n° 2 : dans le menu Paiement des dépenses

Lorsque vous êtes associé de votre société et que vous utilisez un véhicule de tourisme appartenant à la société, vous pouvez utiliser la carte bancaire de l’entreprise pour payer le carburant. Dans ce cas vous devez comptabiliser vos frais de carburant dans le menu Compta > Clients-Fournisseurs-Banque > Paiement des dépenses.

Par exemple, vous avez payé 120 € TTC d’essence pour votre véhicule de société (qui est un véhicule de tourisme). 40% de la TVA est déductible sur l’essence, en 2019.

- Il faut calculer la part HT sur laquelle la TVA s’applique.

Sur 120€ TTC d’essence, cette part est de : 120 x 40% / 1.2 = 40 €.

Formule : montant TTC x % déductible / 1.2 - Ensuite vous calculez le reste du HT, sur lequel il n’y a pas de TVA.

Pour l’essence : montant TTC x 60% : 120 x 60% = 72 €.

Dans le menu Paiement des dépenses, vous saisissez sur deux lignes, en utilisant le compte 625120 : une ligne avec un montant HT de 40 € et 20% de TVA, et une autre ligne avec 72 € HT et une TVA à 0.0.