Si vous mettez en location un logement meublé et que ce n’est pas votre activité principale, vous avez intérêt à opter pour le statut LMNP (Loueur de Meublé Non Professionnel).

Le statut LMNP est très avantageux fiscalement (comparativement à la location d’un logement vide) car vous pouvez passer les amortissements (de votre appartement ou maison) en charges, donc réduire votre éventuel bénéfice et payer moins d’impôts.

NB : Les loyers perçus en LMNP doivent être inférieurs au total des autres revenus d’activité du foyer fiscal (salaires, autres revenus non salariés…).

LMNP ne peut donc être qu’une activité secondaire.

En LMNP, fiscalement, vous avez le choix entre deux régimes :

- Option 1 : Le régime micro-BIC, que vous pouvez choisir si vos revenus locatifs n’excèdent pas 72 600 € par an (revenus de 2020). Ce régime est intéressant si vous avez peu de charges, puisqu’aucune charge n’est déductible. Vous serez imposé à l’IR sur la moitié des revenus locatifs (car il y a un abattement de 50%) (cf. paragraphe A.).

- Option 2 : Le régime réel simplifié, que vous pouvez choisir quels que soient vos revenus (obligatoire si vous dépassez 72 600 € par an de revenus locatifs). Ce régime est intéressant si vous avez beaucoup de charges (comprenant les amortissements du bien locatif et des travaux). Votre bénéfice sera imposé à l’IR.

Les charges qu’il est possible de déduire en LMNP au régime réel simplifié sont : les assurances, les frais d’agence et de notaire, tous les équipements (meubles, électroménager, etc.), les travaux et les réparations, les intérêts d’emprunt, la taxe foncière et la CFE, l’amortissement du bien locatif (cf. paragraphe B.).

Si vous ne comprenez pas d’emblée, pas de panique, ZEFYR vous guide et automatise vos tâches en LMNP au régime réel simplifié (cf. Paragraphe C.).

A. Option 1 – Peu de charges : opter pour le régime micro-BIC

Si vos charges ne dépassent pas la moitié de vos revenus locatifs, il vaut mieux opter pour le régime micro-BIC.

Par exemple, si vous avez 18 000 € de revenus locatifs par an et 2 500 € de charges (1 500 € de taxes et 1 000 € de frais divers, réparations et assurances), vous toucherez au final 15 500 €.

Cependant, vous ne payerez l’IR et les prélèvements sociaux que sur 9 000 € (la moitié de vos revenus locatifs, puisqu’abattement de 50%).

Donc vous payerez 2 700 € d’IR (si votre tranche d’imposition la plus haute est 30%) et 1 548 € de prélèvements sociaux (CSG-CRDS + prélèvement solidarité = 17,2%).

Finalement vous aurez gagné nets : 11 252 €.

NB : En LMNP au régime réel vous n’auriez gagné que 8 184 € nets.

Le statut LMNP au régime micro-BIC vous dispense de tenir une comptabilité et vous n’avez aucune liasse fiscale à déclarer, mais vous devez remplir la case 5ND de la 2042 C PRO, en indiquant le total de vos revenus locatifs annuels (avant abattement), dans notre exemple 18 000 €.

B. Option 2 – Beaucoup de charges : opter pour le régime réel simplifié

Si vos charges sont supérieures à la moitié de vos revenus locatifs, il faut opter pour le régime réel simplifié.

Dans notre exemple, vous avez 18 000 € de revenus locatifs par an et 19 000 € de charges (dont les amortissements du bien locatif, des frais d’agence et de notaire, des travaux et des meubles).

Voici le détail des charges annuelles :

| Charges | Montant |

| Dépenses courantes : assurances, électroménager, réparations | 1 000 € |

| Taxe foncière et CFE | 1 500 € |

| Intérêts d’emprunt | 1 000 € |

| Amortissement des travaux | 1 500 € |

| Amortissement des meubles | 1 000 € |

| Amortissement du bien locatif | 10 000 € |

| Amortissement des frais d’agence et de notaire | 3 000 € |

| TOTAL | 19 000 € |

Important : Trésorerie à la fin de l’année = loyers reçus – (dépenses courantes + taxes + emprunt et intérêts)

= 18 000 – (1 000 + 1 500 + 12 000 + 1 500)

= 2 500 €

Donc à la fin de l’année vous avez fait un déficit de 1 000 € (19 000 – 18 000), alors que vous avez réellement perçu 2 500 (solde de votre compte bancaire).

Vous ne payez donc pas d’IR ni de prélèvements sociaux.

Comme votre déficit est causé par les amortissements, vous indiquez 0 dans la ligne « Revenus imposables » de votre déclaration d’IR (case 5NA de la 2042 C PRO).

Remarque : Si vos charges (hors amortissements) sont supérieures à vos revenus locatifs, vous indiquez le montant du déficit dans la case 5NY de la 2042 C PRO. Ce déficit peut être reporté sur les bénéfices éventuels que vous pourrez réaliser dans le courant des 10 années qui suivent.

LMNP au régime réel : les numéros de comptes à utiliser en comptabilité

Seuls les LMNP au régime réel ont l’obligation de tenir une comptabilité. Voici les principaux numéros de compte à utiliser.

| Revenus et dépenses | Numéro de compte | Menu dans ZEFYR |

| Loyers | 752000 | Compta > Clients-Fournisseurs-Banque > Encaissement direct (sans facture) |

| Taxe foncière | 635120 | Compta > TVA-Opérations bancaires-Bénéfices-Dividendes > Paiement Taxes Impôts |

| CFE | 635110 | Compta > TVA-Opérations bancaires-Bénéfices-Dividendes > Paiement Taxes Impôts |

| Travaux | 218100 | Compta > Clients-Fournisseurs-Banque > Paiement des dépenses ou Fact. Fournisseur |

| Meubles | 218400 | Compta > Clients-Fournisseurs-Banque > Paiement des dépenses |

| Bien locatif | 213100 et 211000 | Compta > Clients-Fournisseurs-Banque > Paiement des dépenses |

| Frais d’agence et de notaire | 622600 ou 208000 | Compta > Clients-Fournisseurs-Banque > Paiement des dépenses ou Fact. Fournisseur |

| Assurances | 616000 | Compta > Clients-Fournisseurs-Banque > Paiement des dépenses |

| Petit matériel et électroménager | 606300 | Compta > Clients-Fournisseurs-Banque > Paiement des dépenses |

| Réparations et entretien | 615000 | Compta > Clients-Fournisseurs-Banque > Paiement des dépenses |

C. LMNP au régime réel : utiliser ZEFYR pour votre comptabilité

Inscription à ZEFYR

Si vous utilisez ZEFYR pour tenir la comptabilité de votre LMNP au régime réel, il faut choisir le type d’entreprise EI BIC – Commerçant Artisan.

Acquisition du bien locatif

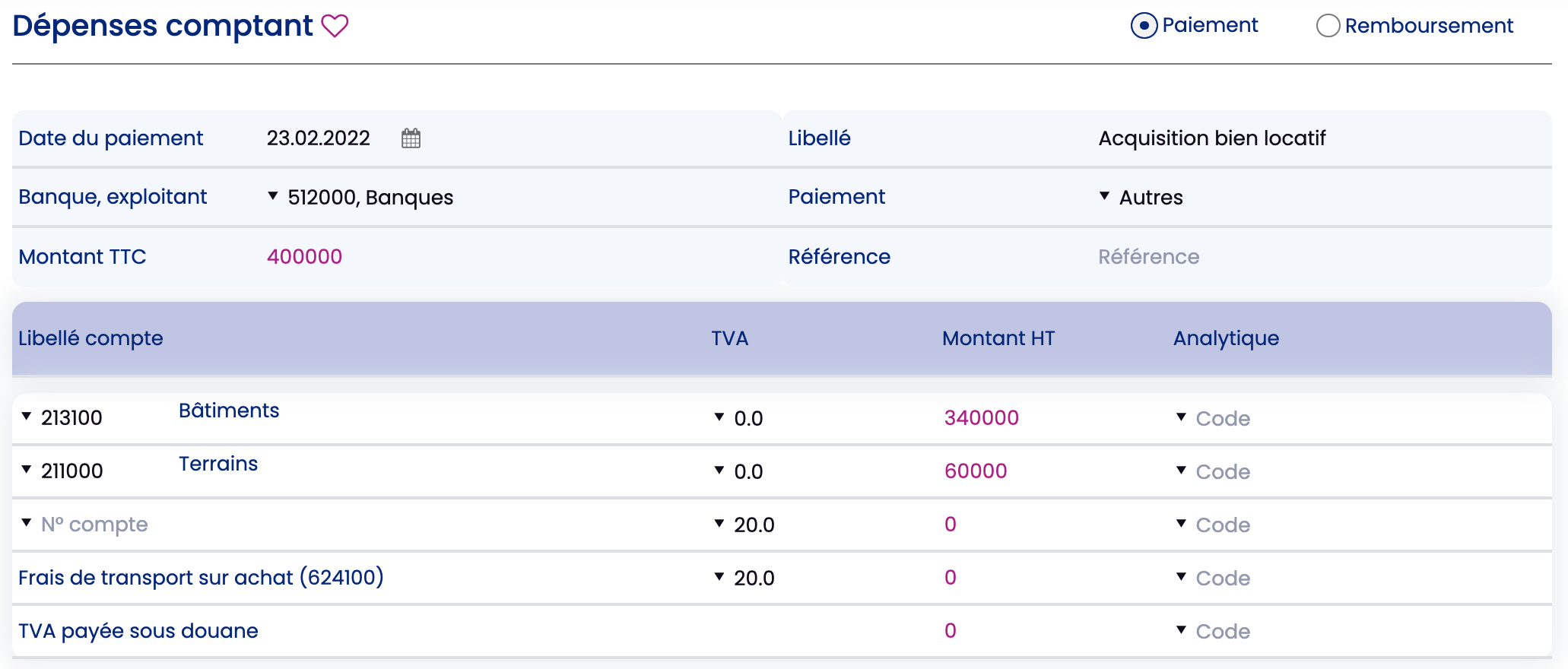

Il faut vous rendre dans le menu Compta > Clients-Fournisseurs-Banque > Paiement des dépenses, pour saisir l’écriture d’acquisition du bien immobilier. Seuls 85% du bien sont amortissables (choisir le compte 213100). Dans notre exemple le bien vaut 400k €, dont 340k € sont amortissables sur 34 ans. Pour la partie non amortissable (60k € dans notre exemple) il faut utiliser le compte 211000 « terrains ».

Cas particuliers :

– Si vous avez acquis l’immo avant de démarrer votre activité de LMNP, vous choisirez le compte 108000, au lieu du compte Banque 512000

– Si l’argent de l’emprunt a été directement versé au notaire qui a lui-même acquis le bien immobilier, il faut indiquer le compte 467500

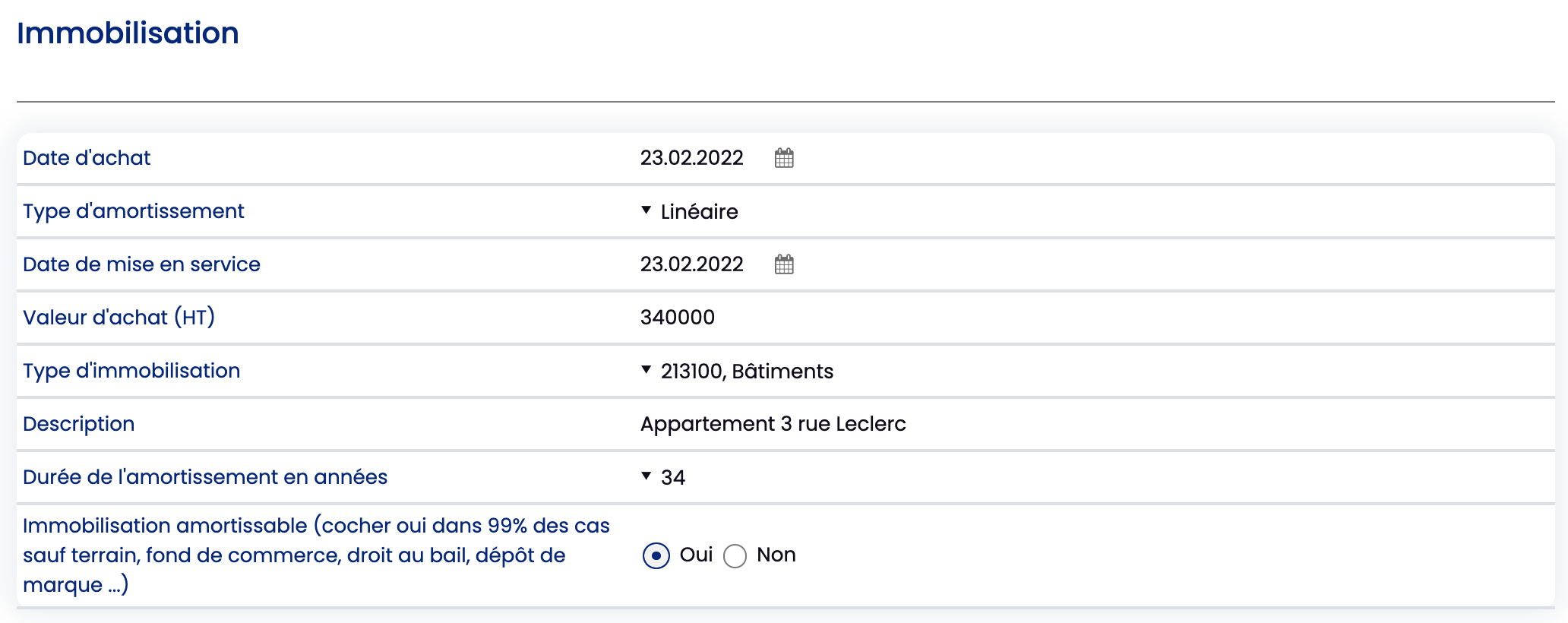

Création des fiches immobilisations

Au moment de la saisie de l’acquisition dans le menu Paiement des dépenses, ZEFYR vous proposera de créer chaque fiche immo.

Il y a une fiche pour la partie amortissable (compte 213100 « Bâtiments ») et la partie non amortissable (compte 211000 « Terrains »).

Voici les captures d’écran de ce que nous avons saisi dans notre exemple.

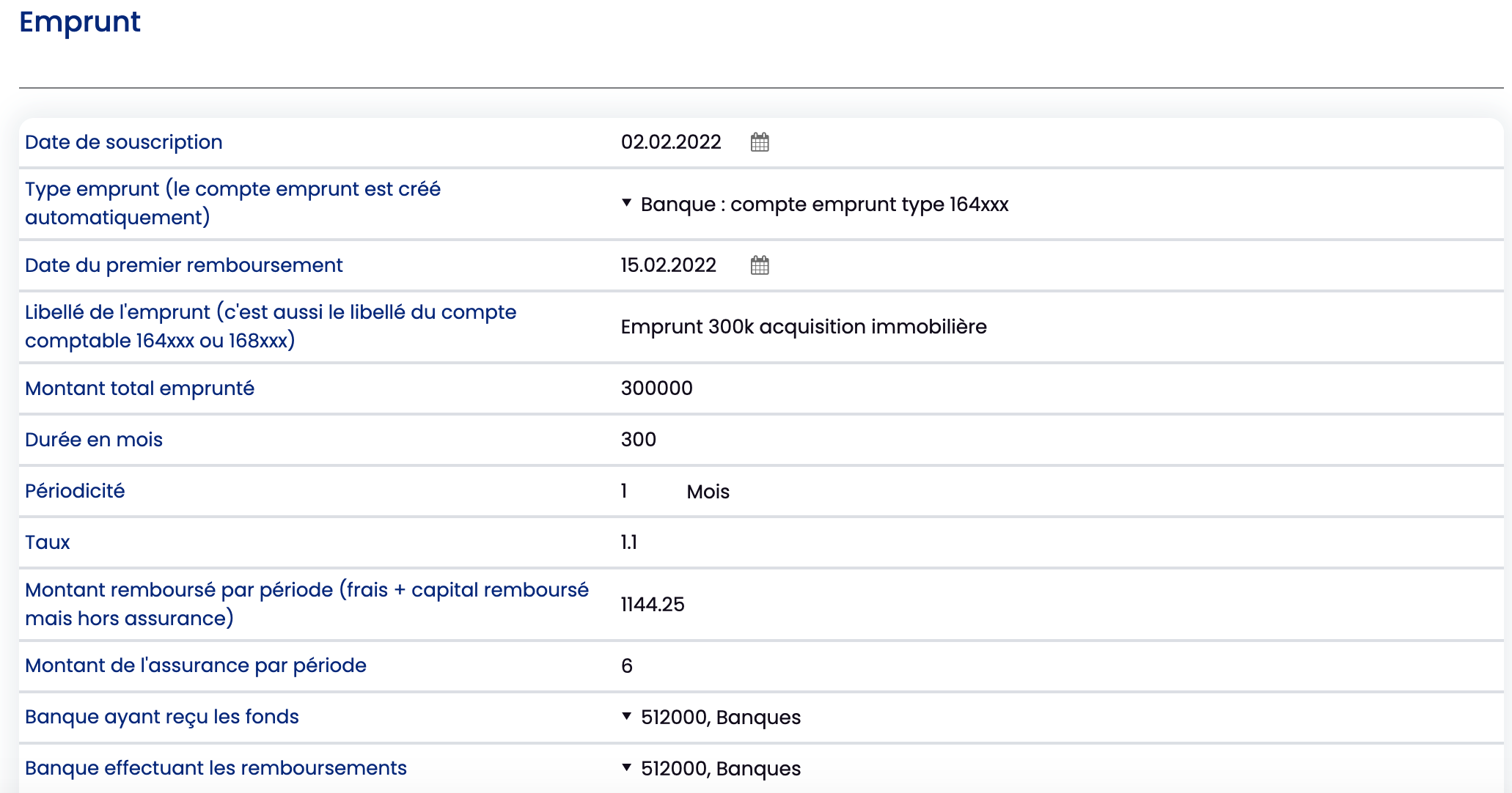

Création de l’emprunt

Si vous avez souscrit un emprunt, vous devez le créer dans ZEFYR dans le menu Immo > Emprunts > Créer.

NB : Si vous avez emprunté à titre personnel, avant de démarrer votre activité de LMNP, vous devez mettre le compte 108000 dans les champs « Banque ayant reçu les fonds » et « Banque pour les remboursements ».

Il faut vérifier le tableau de remboursements généré par ZEFYR, il faut qu’il corresponde exactement au tableau fourni par votre banque. Puis dans le menu Immo > Emprunts, vous pouvez cocher la case « Génération de l’écriture de remboursement » pour que les écritures de remboursement se comptabilisent automatiquement.

Cas particulier : Si l’argent de l’emprunt a été en réalité directement transféré au notaire il faut saisir dans le menu Compta > TVA-Opérations bancaires-Bénéfices-Dividendes >paiement encaissement tiers, puis sélectionner « paiement » et le compte 467500 créditeur divers pour le montant total de 300k €.

Comptabilisation des frais de notaire et d’agence

Il faut aller dans le menu Compta > Clients-Fournisseurs-Banque > Paiement des dépenses, pour saisir les frais de notaires en utilisant le compte 622600.

Si ensuite le notaire vous rembourse une partie des frais que vous avez avancée, mais qui n’a pas été utilisée : menu Compta > Clients-Fournisseurs-Banque > Paiement des dépenses, en cochant « remboursement » en haut, et en utilisant le compte 622600.

NB : Si vous voulez immobiliser et amortir les frais de notaire et d’agence, vous pouvez utiliser le compte 208000, mais vous ne pouvez immobiliser que le montant exact des frais (après déduction des éventuels remboursements).

Encaissement des loyers

Pour comptabiliser l’encaissement des loyers il faut aller dans le menu Compta > Clients-Fournisseurs-Banque > Encaissement direct (sans facture).

Dans le champ « Type de recettes » vous choisissez le compte 752000, vous mettez le montant des loyers et TVA = 0.0 car il n’y a pas de TVA sur les loyers.

Liasse 2031 et 2031bis : mise à jour manuelle à faire

Il faut bien mentionner dans la liasse 2031 cadre 7 (dont BIC non professionnels) le montant du bénéfice ou du déficit pour la partie location meublée.

De même dans la liasse 2031Bis cadre H (BIC non professionnels) il faut aussi indiquer ce montant.

Réévaluation de la valeur du bien immobilier

Lorsque votre bien immobilier est totalement amorti (au bout de 30 ou 40 ans), si celui-ci a pris de la valeur (il vaut par exemple 40k € de plus), vous pouvez immobiliser et amortir ces 40k €.

Revente du bien et plus-value en LMNP

En cas de revente du bien en LMNP, la plus-value n’est pas la différence entre le prix de vente et la valeur résiduelle du bien (valeur après amortissement), mais la différence entre le prix de vente et la valeur initiale d’achat.

Dans notre exemple, si vous avez acheté un bien 400k € que vous le revendez 430k € dix ans plus tard après avoir amorti 2,5% du bien chaque année, vous allez payer des taxes uniquement sur 30k € de plus-value, et non pas sur 130k € (différence entre le prix de vente et la valeur résiduelle du bien : 430k € – (75% de 400k €) = 130k €.

Article : LMNP quel régime choisir, régime micro ou réel ? Comptabilité et fiscalité